> 资讯

追踪拾象指数的AGIX ETF上线:构建原汁原味的AI投资工具

香港, 2024年7月22日 - (亚太商讯) – 美国ETF资管机构KarneShares正式在Nasdaq交易所上线了追踪AGIX Index的ETF产品,KraneShares Artificial Intelligence & Technology ETF(Ticker:$AGIX)。

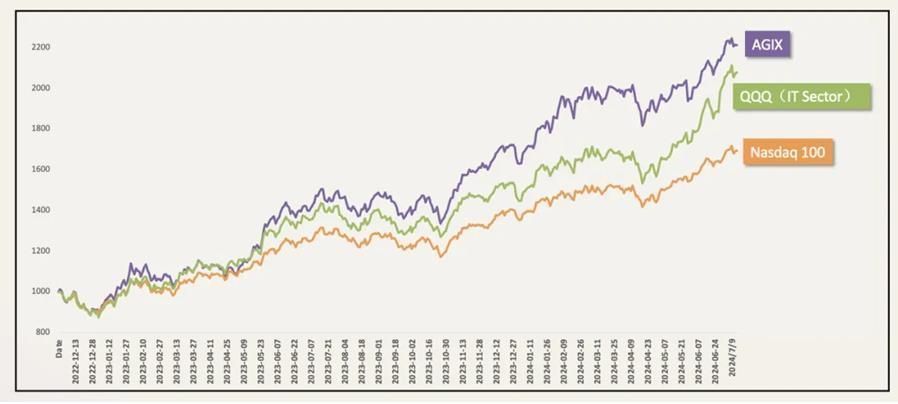

$AGIX ETF是对拾象发布的指数AGIX Index的追踪,AGIX Index是AI时代的“Nasdaq 100 指数”,今年YTD涨幅为22.71%。

AGIX Index包含了AI硬件、AI基础设施、AI应用三个领域,从上千家上市公司中层层筛选至50家左右,并随着行业发展调整数量和权重,帮助投资者感受AI价值在不同领域和板块之间的流动。被收录到指数中的公司既具备和AI间的高相关性(AI Readiness),也因为业务积累、商业模式等原因能够很好地受益于这场新技术革命(AI Potential)。

$AGIX ETF上线纳斯达克交易所,是对AGIX Index作为AI趋势观测工具的背书,也提供了一个市场信号:在二级市场,尤其是科技股投资领域,一场革命正在发生,AI-native成为新的价值导向。如同移动互联网爆发早期,在巨变前夜,投资人迫切需要一个有前瞻视角、能有效跟踪变化的工具。

01.ChatGPT让科技投资进入AI-alpha时代

一年前,AI是否会遭遇“互联网泡沫” 是所有人的疑问,但一年后,随着AI开始实打实地帮助公司获得收入增长、Nvidia等头部公司不断beat预期,市场对于AI的态度更加积极。

无论是Nasdaq 100还是S&P 500,他们在2023年增长几乎都由Mag 7(苹果、微软、英伟达、Google母公司Alphabet、亚马逊、Tesla和Facebook母公司Meta)公司驱动,而Mag 7公司都是典型的AI受益者,这些公司在AI领域的深厚布局是这一轮增长的源动力。

更进一步拆分S&P 500 EPS也可以得出相似结论,即EPS的40%由科技公司驱动,其中大部分是由Al驱动的。

当然,除了Mag 7外,因为LLM(大语言模型)/AI受益的公司还有很多,如何识别这些公司,并以合理的评价标准对公司进行组合、监测、调整,是一个AI-native投资工具的核心价值,也是AGIX的长期目标。

02.为什么Nasdaq 100无法抓住 AI-alpha

每一次技术范式转变,都需要全新的框架和路径来做投资判断。

QQQ是一个很好的例子。追踪Nasdaq 100指数的ETF QQQ(Invesco QQQ Trust)是美股市场最大的ETF之一,也被公认为普通人参与科技股投资的最佳入口,是过去20年科技与增长股的代名词。但QQQ并非诞生之初就和科技投资划等号,直到2003年在methodology层面剔除了所有金融服务相关公司、在构成上更加tech-driven后,QQQ才真正意义上和科技股挂钩。

在移动互联网时代的早期,QQQ也没有第一时间感知到新技术浪潮中的alpha,其表现和S&P 500走势相对一致,直到2013年后,随着移动互联网进入爆发期,QQQ才开始和S&P 500之间拉开差距。

即便已经足够“tech-native”,到了AI时代,代表科技股的QQQ也无法完美映射AI领域的价值流动。过去3年,QQQ的底层指数Nasdaq 100增长了163%,而Nvidia增长了982%,Microsoft增长了209%。

考虑到QQQ追踪的Nasdaq 100指数中仍然存在例如百事可乐、Costco、星巴克等非科技公司,因此,可以对QQQ ETF中的IT板块增长进行拆分比较。

在ChatGPT发布之后,QQQ IT sector和QQQ整体表现之间开始出现分化,尤其在2024年Q1后,QQQ IT Sector表现明显优于QQQ整体。但即使如此,AGIX的表现明显优于QQQ IT Sector。

这是因为即使在科技公司板块、甚至同一垂直领域中,不同公司因其产品特性、商业模式、团队战略等原因,受益于AI的程度、以及和AI耦合度都存在极大差异,而AGIX能够用纯粹的“AI+”视角对科技公司优中选优,找到真正受益于AI的公司。

在筛选纳入到AGIX Index的公司过程中,可以发现当下只有10%左右的公司能够和AI进行有意义的结合,更多的公司还在观望AI的进展,当然也会有不少科技公司会在这轮AI竞赛中被淘汰,因此,如果要正确抓住AI beta,选择正确的“篮子”就变得相当关键。

03. $AGIX ETF:构建更原汁原味AI native的Portfolio

在前几次AI浪潮中,围绕AI主题也诞生了不少指数和 ETF,例如,ARK在2014年发行的ARKK和ARKQ都将AI作为重要构成,Indxx Artificial Intelligence & Big Data Index则发行于2018年。

但如果观察这些指数(和 ETF产品),就会发现,和QQQ(Nasdaq 100)一样,它们的组合中也存在非AI相关的公司,尤其是非此次大语言模型浪潮相关的公司;有些仍然围绕机器视觉或机器人为主线来构造组合,并不能反映价值捕获,服务于投资者想要“纯粹”AI组合的需求。此外,ARK的ARKK、ARKQ等类似AI主题ETF的另外一个共性是,AI只是这些产品编制方法的组合之一而非全部,背后的潜在理念是,AI是对科技投资的补充而非颠覆。

这一观点放到今天显然存在瑕疵:由大语言模型LLM催化的AI革命是对已有科技生产的颠覆,这就是黄仁勋所说的AI is eating software AI正在吞噬软件,这项新技术不仅会带来生产力革命、创造全新的需求,甚至也会带来新的商业模式。因为产品机制和技术绝对早期的局限性,长期来看,这类产品也会面临和QQQ类似,可能会“失效”的挑战。

AGI进程才刚刚开启,并且一定会经历其他历次技术革命一样的“硬件投入——基础设施建设——应用大爆发”三个周期,为了在行业beta之上捕捉到每个阶段的alpha,AGIX也做了全周期地覆盖。拾象从上千家上市公司中层层筛选至50家左右,并随着行业发展调整数量和权重,投资者能在其中看到各个行业板块随AI发展起到的不同作用,也能看到真正优秀的AGI公司,从早期探索者逐渐成为行业引领者;拾象更期待看见随着下一个AI时代“苹果”“英伟达”的上市,他们可以不断被纳入AGIX指数。

好的价值工具能够帮助投资者正确识别时代beta,投资者抓住时代的beta是参与变化的最低要求,AGIX提供了这样一个工具。

拾象由前红杉投资人创办发起,作为新一代全球投资平台,至今已投资20多家全球头部独角兽公司,投资portfolio总估值超$600B,并构建了“一级股权基金、美股对冲基金、指数、ETF”等一系列综合的投资产品。

拾象团队持续追踪全球科技进展,同时也通过旗下的开源研究平台“海外独角兽”积极输出高质量的行业与公司认知,在全球AI社区中积累了行业影响力。

- 搜索

-

- 07-23南京移动积极践行“蓝盾-2024”行动 筑牢反电诈防线

- 07-23南京移动多举措构建防诈反诈“安全网”

- 07-23南京移动助力打造江苏首批双万兆园区

- 07-23南京移动在南京卷烟厂上线全国首个5G LAN商用部署

- 07-23南京移动老年手机课堂助力社区老人智享生活

- 07-23南京医科大学师生探索数字“心脏” 见证科技力量

- 07-23第九届中国(北京)国际机场、技术、设备、设计和服务展览会将于9月举行

- 07-23兰洋科技为联通部署浸没式液冷可移动高密度绿色数据中心投入使用,运行稳定

- 07-23《跟着课本去旅行》新疆站——小小体验官的奇幻之旅

- 07-23支撑全国首创“全域全信创”数字孪生城市平台,凭什么是崖山?

- 标签列表